С 1 января 2019 года плательщики ЕСХН становятся плательщиками НДС

По новым нормам Налогового кодекса РФ с 1 января 2019 года все плательщики единого сельскохозяйственного налога (ЕСХН) в России становятся плательщиками НДС.

Но если общий объем доходов такого налогоплательщика от реализации товаров, работ и услуг за 2018 год составит менее 100 млн рублей, он может не платить НДС — для этого необходимо заранее уведомить ФНС, разъясняет портал Минсельхоза Московской области.

Если соответствующее уведомление не будет отправлено в налоговую службу до 20 января 2019 года, сельхозпроизводителю придется платить налог.

Планка, позволяющая не платить НДС, будет ежегодно снижаться: в 2020 году льготой смогут воспользоваться сельхозпроизводители, чья выручка за предшествующий год не превысит 90 млн руб., в 2021 году — 80 млн руб., в 2022 году — 70 млн руб., а с 2023 года — 60 млн руб.

ЕСХН — это специальный налоговый режим для сельхозпроизводителей, переходить на него имеют право аграрии, чей совокупный доход от сельскохозяйственной деятельности составляет не менее 70%. Плательщики ЕСХН имеют право не платить налог на прибыль и на имущество, предприниматели — НДФЛ и также налог на имущество.

Ставка налога для плательщиков ЕСХН по всей стране составляет 6%, однако с 1 января 2019 года регионы РФ получили право снижать ее вплоть до нуля. В Московской области нулевая ставка уже установлена.

Единый сельскохозяйственный налог (аналог: ЕСХН) — особый налоговый режим, образованный исключительно для сельхозпроизводителей с максимальным учётом особенностей их производства. Указанный способ обложения налогами регламентирует налоговый кодекс Российской Федерации, гл. 26.1 в редакции 2016 г. Российские производители сельхозпродукции вправе (но не обязаны) использовать этот режим. Единый сельскохозяйственный налог: критерии.

К представителям сельскохозяйственного сектора, занимающимся производством, относятся организации, предприниматели, соответствующие установленным критериям: на территории России изготавливают сельхозпродукцию; занимаются переработкой своих сельхозпродуктов (первичной и промышленной); реализуют их.

Вместе с этим размер полученной выручки при реализации должен составлять не меньше 70% от совокупного дохода (по ст. 346.2, п.2). Прибыль, убавленная на расходы, — объект налогообложения (ст. 346.4). Обозначенная доля рассчитывается с учётом извлечённой прибыли от выращенной и первично переработанной продукции. В случае промышленной переработки расчёт ведётся по статье кодекса 346.2, п.2, п. 2.2.

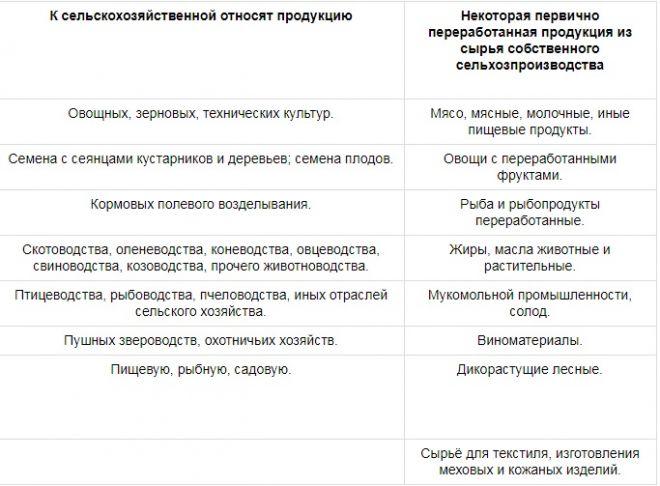

Сельхозпродукцию определяет общий классификатор (ОК 005–93). Подробный упорядоченный список её и продукции первой переработки утверждён правительственным Постановлением № 458 от 25.06.2006. с внесёнными в 2010 г. изменениями.

Первично переработанная продукция является сырьём для дальнейшей промышленной переработки и изготовления другой продукции.

Источник: online-buhuchet